日経平均が4万を超えてきましたね。

そんな上昇とは裏腹に私の保有している株はあまり変化なく、ほぼ無風状態です。

備忘録がてら私の保有する株の条件について文章化して残しておこうと思います。

相場状況の把握

全体の相場の状況を把握するために騰落レシオを確認しています。

具体的な数字を決めているわけではないですが、全体的に赤っぽければ「なんか過熱感があるなー」と思って購入することは控え、静観のスタイルです。

購入の基準としては青っぽくなることですが、理想は6~25日のものがすべて青くなっていれば買いを打診しようと思っています。

個別銘柄の選定

相場観がよさそうであれば、個別銘柄の選定を行います。

私はマネックス証券を使っており、「銘柄スカウター」がとても便利です。

ざっくりとした全体スクリーニングとして10年スクリーニングを使用します。

条件としては

・[指標]連続増配年数 (直近実績):2期以上

・[通期]10年間の増収回数(売上高):2回以上

・[指標]予想配当利回り:4.00%~

を設定し、銘柄の確認を行います。

私の保有株は高配当投資メインのため、配当利回りがスクリーニング条件に入っています。

〇例

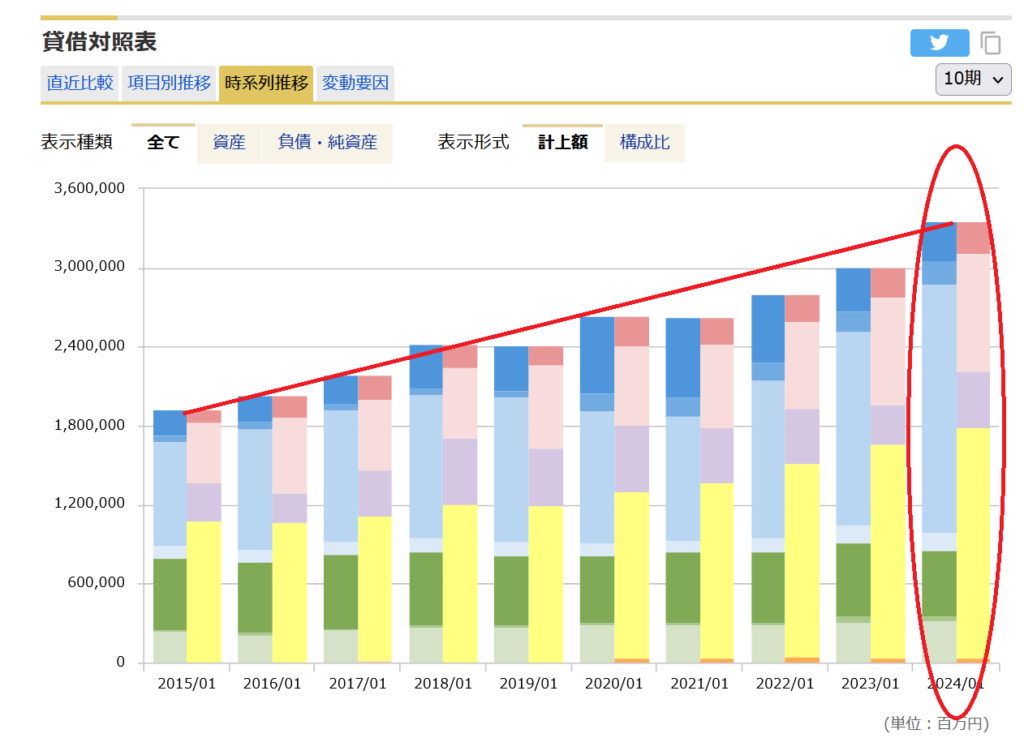

貸借対照表

銘柄を選定すれば、まず見るところは賃貸貸借表です。

難しい話は各種いろいろわかりやすい書籍があるため、割愛します。

時系列推移で10期まで確認、ざっくりと右肩上がりになっている銘柄に目星をつけます。

そしてその中で、「流動資産>流動負債+固定負債」の形になっているかどうかを確認します(この形が一般的に優良財務とされます)。

この本が個人的にはわかりやすくておすすめです。

〇例(1928 積水ハウス)

非常に美しい。

PER、PBR

基本的には「PERは15倍以下、PBRは1倍以下」で探すように心がけています。

浅い経験の話になりますが、経験上上記から大きく外れた銘柄は長期的に思ったパフォーマンスを示すことは少ないです。

チャートの形

チャートは短期で見るのではなく、「月足」で見ます。

どうしても主観的な感情が入ってしまいますが、右肩上がり気味になっているものが望ましく、また大きな直線を引いたときに少し現在の株価が下気味にあるとなおよいです。

ここに関してはかなり感情的な側面もあるため、自分の中でもあいまいな部分です。

〇例(1928 積水ハウス)

配当について

配当についても貸借対照表と同様右肩上がりになっているかが重要です。

実績配当性向については20-30%台で推移しているかが選定のポイントになります。

いろいろとつらつら書きましたが、大体このような流れで銘柄をちょこちょこと買い足しています。

今は1株からでも購入が可能になったので本当に買いやすくなりましたね。